Quartalszahlen: Intel macht viel mehr Umsatz mit weniger Prozessoren

Das letzte Quartal des Jahres hat Intel noch einmal mit Rekorden abgeschlossen, insbesondere beim Umsatz. Mit 16,4 Milliarden US-Dollar wurde dieser gegenüber dem Vorjahr um zehn Prozent gesteigert. Es ist aber nicht alles Gold, was glänzt: Der operative Gewinn stieg zwar an, der Nettogewinn ging jedoch leicht zurück.

Doch selbst mit dem minimal gesunkenen Gewinn wurden die Börsianer deutlich übertroffen. Dort wurde vorab nur mit 15,75 Milliarden US-Dollar Umsatz gerechnet, mit 16,4 Mrd. Umsatz verwies Intel die Analysten auf die Plätze. Anders sieht es jedoch beim Gewinn aus: Mit 73 Cent pro Aktie lag dieser unter den Erwartungen von 75 Cent EPS. Dies lag in erster Linie an einer fast vier Prozent höheren Steuerrate als im vorangegangenen Jahr sowie erneuten Abschreibungen für Entlassungen in Millionenhöhe. Denn im operativen Geschäft wuchs der Gewinn um fünf Prozent auf 4,5 Milliarden US-Dollar an.

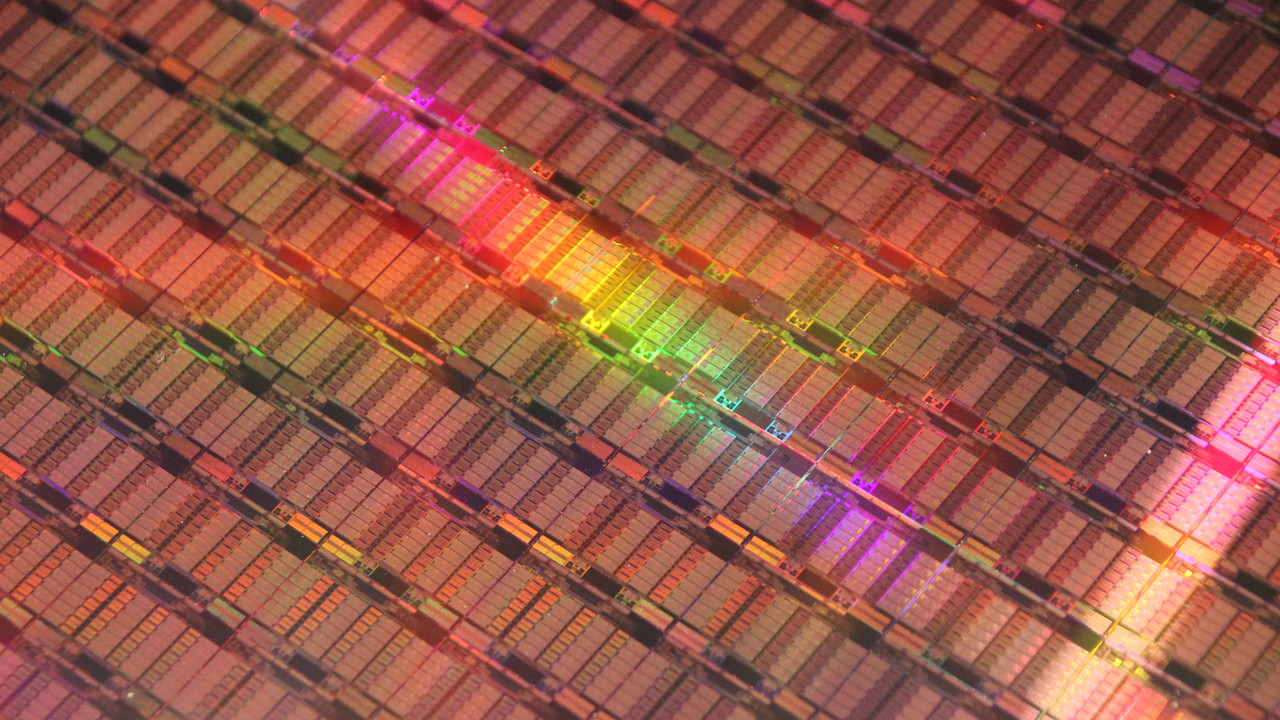

Prozessoren sind es erneut, die das Umsatzwachstum voran treiben. Die Desktop-Sparte machte vier Prozent mehr Umsatz, das Server-Geschäft sogar acht Prozent. Mit 9,13 und 4,67 Milliarden US-Dollar Umsatz machten beide Sparten zusammen 5,4 Milliarden US-Dollar Gewinn im operativen Geschäft (Vorjahr 4,9 Mrd.) – die CPU-Sparte bleibt die große Cash-Cow für Intel. Dabei profitierte Intel vor allem von gestiegenen Durchschnittspreisen, denn die Stückzahlen gingen insbesondere in der Client-Sparte zurück.

Als größter Verlust-Posten steht auch in diesem Quartal die Non-Volatile Memory Solutions Group dar. Dort werden weiterhin die Entwicklungen von 3D XPoint negativ verbucht, der Umsatz mit regulärem NAND nahm allerdings deutlich zu. Auf das Gesamtjahr gerechnet hat die Abteilung aber unterm Strich 544 Millionen US-Dollar Verlust gemacht. Alle anderen Abteilungen laufen bei Intel im Vergleich zu den beiden Schwergewichten „nur nebenher“ und haben kaum Auswirkungen auf die Gesamtbilanz. Die Intel Security Group wird als eines der Problemkinder in diesem Jahr offiziell ausgegliedert und wieder zu McAfee.

In den Anmerkungen zu den Quartalszahlen erklärte Intel, dass auch die Start-up-Kosten für die 10-nm-Fertigung sowie die Flash-Sparte und die Altera-Eingliederung negativ auf die Marge schlugen. Im ersten Quartal des neuen Jahres erwartet Intel saisonal bedingt einen deutlichen Umsatzrückgang auf 14,8 Milliarden US Dollar plus/minus 500 Mio. Der Ausblick auf das Gesamtjahr ist verhalten, ein minimales Wachstum im einstelligen Prozentbereich wird vom Branchenriesen erwartet.