Quartalszahlen: Intels trüber Ausblick stimmt auf harte Jahre ein

Intel verkauft die Quartalszahlen zwar als erneut sehr gut, doch der Ausblick trübt sich massiv ein. Die Serversparte musste überraschend im dritten Quartal schon Federn lassen und vor allem beim um fast 30 Prozent gefallenen Nettogewinn zeigt sich, dass Intel gegenüber AMD Einbußen verbucht.

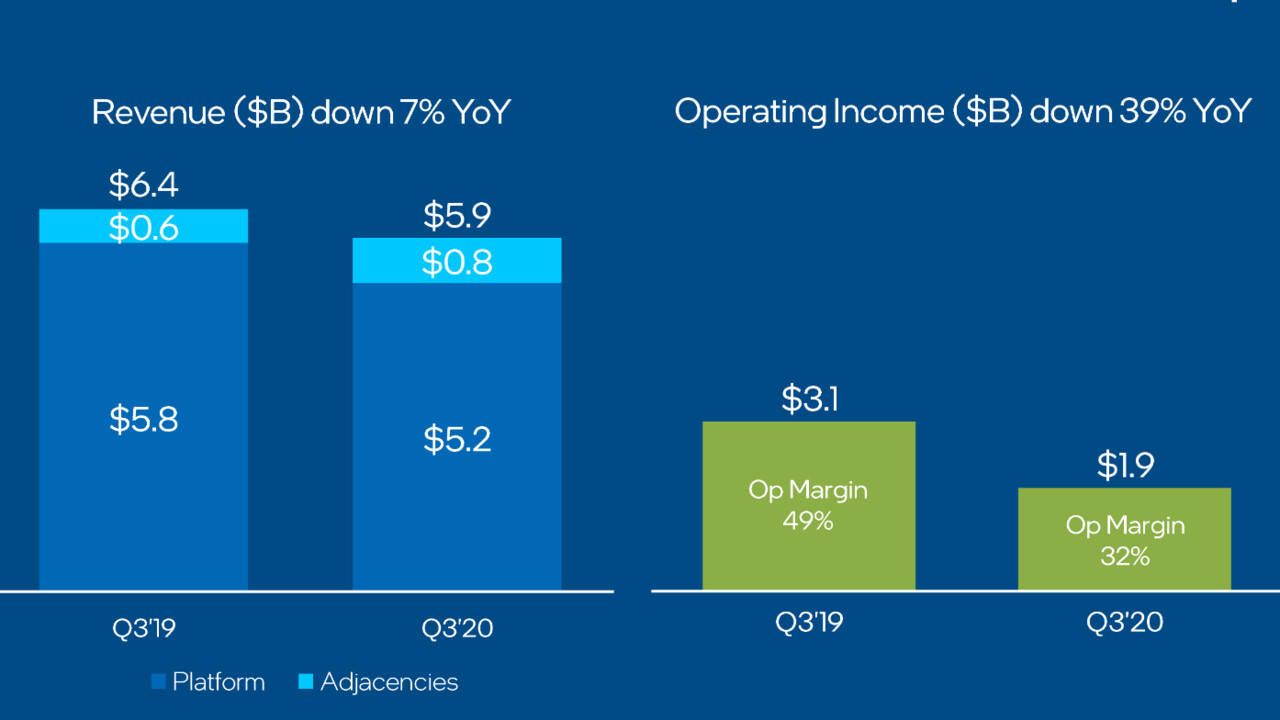

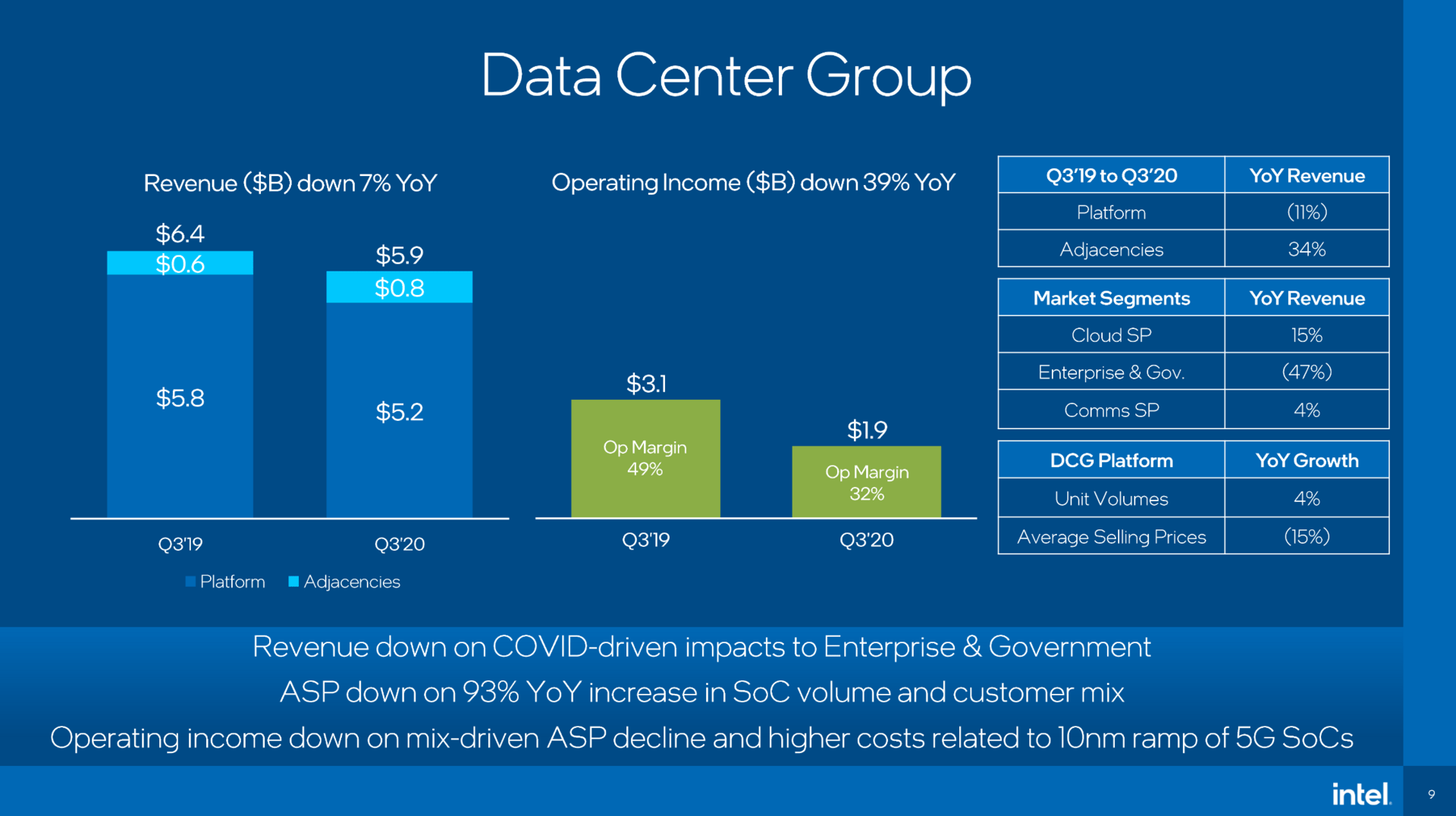

Sichtbar wird es in erster Linie bereits im Datacenter-Bereich, also alles rund um Xeon und Co. Dort musste Intel gegenüber dem Vorjahr nicht nur einem Umsatzrückgang verbuchen, der Durchschnittspreis der CPUs fiel um beachtliche 15 Prozent. Im Bereich mit den höchsten Margen hat dieser Wert großen Einfluss direkt auf das Quartalsergebnis, da so 1,2 Milliarden US-Dollar oder 39 Prozent operativer Gewinn im Vergleich zum Vorjahr fehlen.

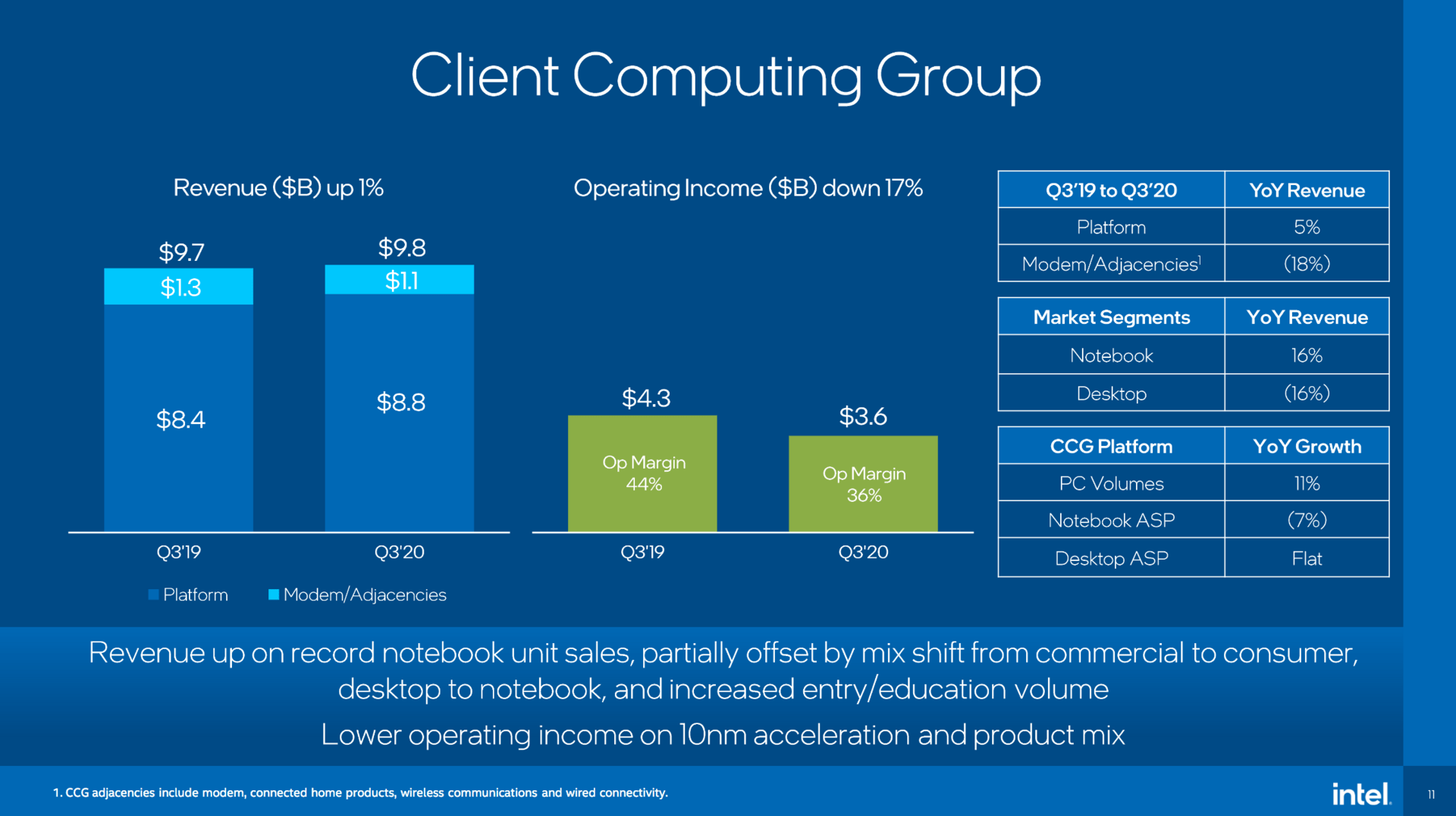

Auch in den anderen Bereichen, in denen AMD stetig stärker wird, musste Intel Federn lassen. Die PC-Sparte machte insgesamt gesehen zwar mehr Umsatz, doch das vornehmlich über Notebooks, deren CPUs jedoch sieben Prozent günstiger wurden. Hier kann AMD noch immer nicht ausreichend Stückzahlen liefern um die Vielfalt an Lösungen aufzubieten, die es von Intel im Markt gibt. Anders ist das im Desktop: 16 Prozent weniger Umsatz sind einmal mehr der direkte Fingerzeig, wie stark AMD mit Ryzen dort geworden ist – und mit den neuen Ryzen 5000 noch einmal extrem nachlegen wird.

Auf dem Papier hat Intel letztlich 18,3 Milliarden US-Dollar Umsatz gemacht, vier Prozent weniger als vor einem Jahr. Der Gewinn fiel von 6 Milliarden US-Dollar auf jetzt noch knapp 4,3 Milliarden US-Dollar.

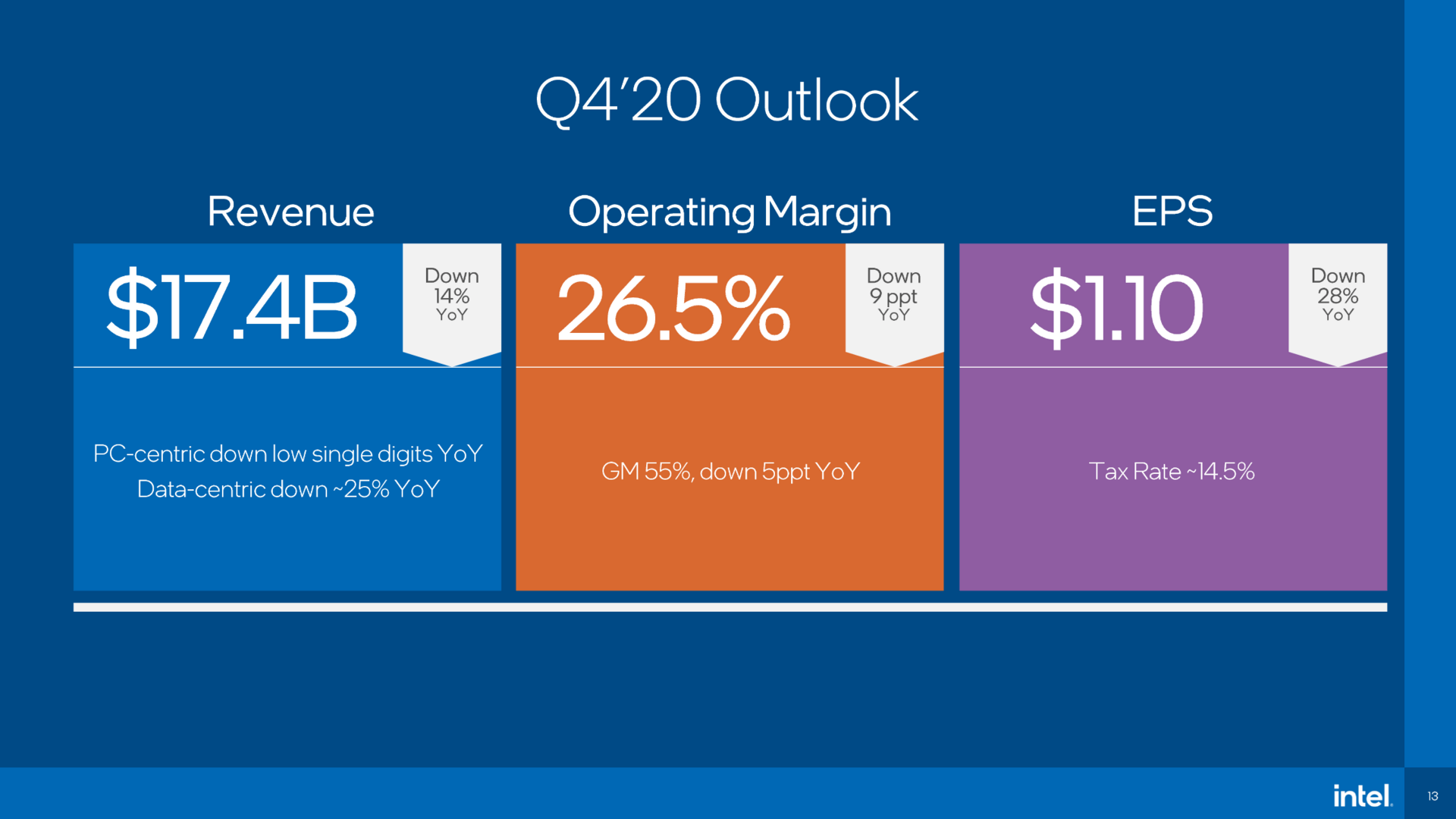

Der Ausblick für das aktuelle vierte Quartal ist alles andere als rosig. 17,4 Milliarden US-Dollar Umsatz sind zwar nicht wenig, doch die Details machen nicht nur Analysten Sorgen. Während das PC-Geschäft nur um einstellige Prozent zurückgehen soll, wird im Datacenter-Bereich ein Minus von 25 Prozent prognostiziert. Die operative Marge soll um fast zehn Prozent fallen, auch der anvisierte Gewinn gegenüber dem Vorjahr um knapp 30 Prozent zurückgehen. Wenig überraschend gab die Aktie bei dem Ausblick nachbörslich um über zehn Prozent nach.

Die Gründe sind mannigfaltig und bereits in Vielfalt auf ComputerBase berichtet worden. Die Fertigungsprobleme bei 10 und 7 nm haben Intel voll im Griff, sodass sie nun bereits die Hoffnung auf das Jahr 2023 schieben, wenn dann 7 nm in vollem Umfang zur Verfügung stehen oder Produktion von externen Foundrys genutzt werden sollen. Ice Lake-SP wird erst ab Q1/2021 ausgeliefert und so am Ende deutlich später erscheinen als einmal geplant und wird nun direkt gegen AMDs Milan auflaufen müssen. Alder Lake und Sapphire Rapids sollen als Sample in Kürze Partnern zur Verfügung stehen. Doch bis diese im Markt verfügbar werden, vergeht noch eine lange Zeit.

Und so geht der Blick vom Intel-CEO Bob Swan schon weit darüber hinaus, im Conference Call machte es beinahe den Eindruck, als würde Intel das Jahr 2021 am liebsten ganz schnell hinter sich lassen wollen:

We have another great lineup of products in 2022 and I'm increasingly confident in the leadership our 2023 products will deliver on either Intel 7-nanometer or external foundry processes or a combination of both.

I look forward to providing further update in the January call.