TSMC-Quartalsbericht: Mehr Umsatz und Gewinn mit weniger Wafern

Erneut ein kleines Plus beim Umsatz und Gewinn im Vergleich zum ersten Quartal des Vorjahres bei weniger Wafer-Lieferungen – TSMC präsentiert noch einmal sehr gute Zahlen. Doch Zweifel kommen auf, wie es mit den Ausbauplänen weitergeht. Die Gerüchte überschlugen sich zuletzt, weshalb TSMC auf einige Dinge heute Antworten gab.

15 Prozent weniger Wafer-Lieferungen und dennoch mehr Umsatz

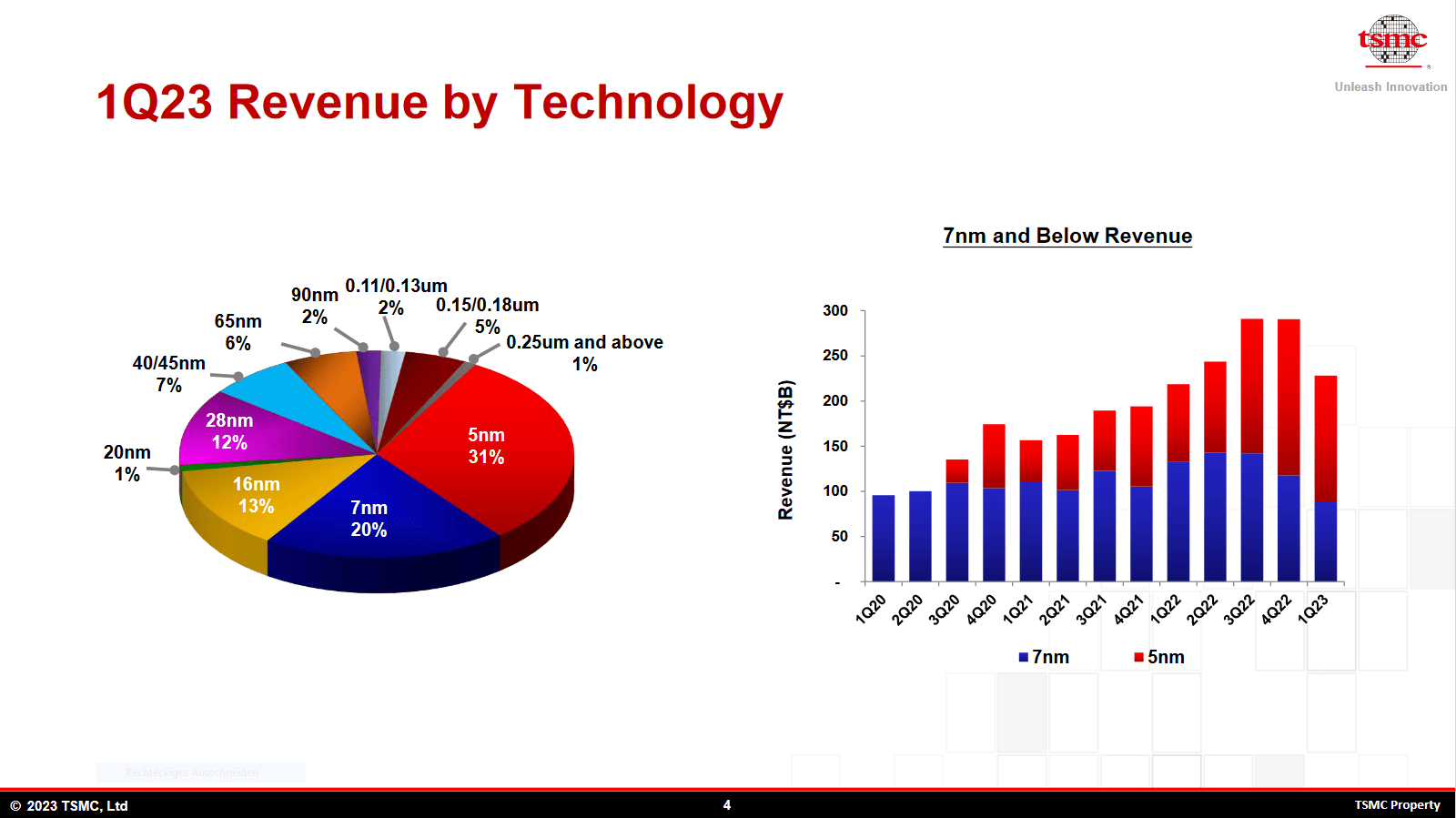

3,6 Prozent mehr Umsatz auf 508,633 Milliarden New Taiwan Dollar (16,7 Milliarden US-Dollar) und das trotz einer beeindruckenden Menge weniger gefertigter Wafer. Hier steht ein Minus von 14,6 Prozent im gleichen Zeitraum, was im Umkehrschluss heißt, dass TSMC deutlich teurere Produkte verkaufen konnte, um mehr Umsatz und Gewinn zu erzielen. In einer Übersicht wird auch klar, woher der dramatische Abfall kommt: 7 nm ist der Schuldige. Dieses Problemkind hatte TSMC bereits vor einiger Zeit ausgemacht.

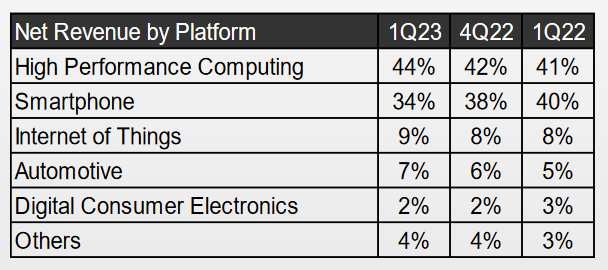

Im Detail wird es noch deutlicher, denn die Technologien rund um 5 nm haben den Platz mit 7 nm getauscht. N7 und ihre Ableger haben vor einem Jahr noch 30 Prozent des Umsatzes ausgemacht, heute sind es 20 Prozent. N5 & Co lagen vor einem Jahr bei 20 Prozent, heute steuern sie 31 Prozent zu TSMCs Umsatz bei. Vor allem das PC-Geschäft zieht TSMC nach oben, es lief im ersten Quartal der klassisch starken Smartphone-Chip-Fertigung deutlich den Rang ab. Daraus resultieren die höheren Durchschnittspreise. Gegenüber dem vierten Quartal gingen aber fast alle Bereiche zurück – das ist zum großen Teil saisonal bedingt, aber auch der wirtschaftlichen Lage geschuldet.

Für das zweite Quartal sieht TSMC einen geringeren Umsatz, maximal 16 Milliarden US-Dollar sollen es werden. Die Inventarkorrekturen bei vielen Herstellern sind in vollem Gange und haben auch leichte Auswirkungen auf TSMC.

Ausbaupläne und CAPEX im Fokus

Im Conference Call am Morgen stellte sich der Auftragsfertiger der Presse und Analysten, die in erster Linie wissen wollten, ob TSMCs Pläne weiterhin Bestand haben und wie es um die Ausgaben und den Ausblick steht.

Eine der ersten Fragen beantworte TSMC gleich zum Auftakt: Wie ist es um das CAPEX bestellt? Im ersten Quartal lag der Wert noch bei 9,94 Milliarden US-Dollar, soll im Gesamtjahr aber doch unter dem Vorjahr liegen. Angepeilt werden Ausgaben von 32 Milliarden bis 36 Milliarden US-Dollar. Der chinesische Markt entwickle sich nicht so gut wie erwartet, auch dauere die Erholung nach dem Absturz des PC-Marktes aber auch die Schwäche im Smartphone-Markt länger als bisher von vielen Unternehmen prognostiziert – genau das hatte ComputerBase vor einigen Wochen bereits analysiert. Im zweiten Halbjahr soll es dennoch besser werden als im ersten Halbjahr, unterm Strich wird in den ersten sechs Monaten ein Rückgang im Vergleich zum Vorjahr erwartet. Auch auf das Gesamtjahr 2023 gesehen erwartet TSMC gegenüber 2022 einen Umsatzrückgang von rund drei Prozent, selbst ein gutes zweites Halbjahr soll die schwache Anfangsphase gegenüber dem starken Jahr 2022 nicht auffangen können.

Den Hype um Künstliche Intelligenz (AI) und ChatGPT sowie die Konkurrenten sieht TSMC gelassen. Die Nachfrage sei incremental gestiegen, echte Prognosen sind aktuell schlichtweg unmöglich, erklärte TSMCs CEO C.C. Wei. Da diese Anwendungen in den Bereich HPC fallen, der ohnehin schon sehr stark ist, erwartet TSMC erst einmal keine größeren Auswirkungen.

Fertigung entwickelt sich (fast) wie erwartet

Zu neuen aber auch aktuellen Fertigungsstufen äußerte sich TSMC ebenfalls mehr oder weniger ausführlich. Im Rampenlicht steht die Einführung von N3-Produkten, die ab dem dritten Quartal in größerer Stückzahl verfügbar werden sollen. Dieser Zeitraum ist klassisch für einen Apple-SoC-Refresh, Apple dürfte Erstkunde sein. TSMC nennt aber auch das HPC-Segment als Kunde für N3, wobei die Aussagen schnell mit N3E als aufgewertete Lösung vermischt werden. Diese soll ab Ende dieses Jahres auch fertigungsbereit sein.

Die Nachfrage nach N3/N3E wird das Angebot übersteigen. TSMC prüft aktuell, einige Tools aus der N5-Produktion nutzen zu können, um zügig mehr Kapazität für N3/N3E bereitstellen zu können.

Auch bei N2 will man führend sein

Die nächste Technologiestufe rund um N2 und die GAA-Fertigung, TSMC nennt sie Nanosheets, entwickelt sich wie geplant. Ab 2025 soll sie zur Verfügung stehen, im Jahr 2026 in großer Kapazität verfügbar werden. TSMC gibt sich selbstsicher, auch dann die beste Technologie im Portfolio zu haben – ein Schuss in Richtung Intel, die dies zuletzt ebenso behauptet hatten. Die Hauptkundschaft wird auch hier das Smartphone sowie HPC sein, Nachfragen, ob es gleich Chiplet-Lösungen (SoIC) geben könnte, beantwortete TSMC aufgrund von Verschwiegenheitsvereinbarungen nicht.

Fabrikbau im Zeitplan

Zu den Neu- und Ausbauten von Fabriken äußerte sich TSMC ebenfalls. Das Werk in Japan liege im Plan, auch die N4-Produktion für die US-Fabrik ist weiterhin für Ende 2024 angepeilt. Bisher wurden rund 900 Angestellte vor Ort rekrutiert, die höheren Kosten vor allem zu Beginn sollen sich im Laufe der Jahre bessern und durch andere Fabriken aufgewogen werden. Zum zuletzt aufgekochten Thema US Chips Act und dessen Bedingungen äußerte sich TSMC diplomatisch: Es wird nur dem zugestimmt, was im besten Interesse von TSMC ist.

Bei 28 nm gibt es hingegen einige Baustellen. Die Fabrik in China (Nanjing) wird ausgebaut. 28 nm für Europa ist nach wie vor ein Gesprächsthema, eine finale Entscheidung noch immer nicht getroffen. Zuletzt hieß es, TSMC könnte sich mit Bosch und anderen Partnern ein Joint Venture vorstellen. Die neue Fabrikanlage im Süden Taiwans mit Fokus auf 28 nm wird nun doch früher auf fortschrittlichere Lösungen umgestellt. Exakt äußerte sich TSMC aber nicht, ein Modell ähnlich wie in Japan, wo 28 nm später zu 16/12 nm aufgewertet wurde, scheint denkbar. Gebaut wird in Kaoshiung aber weiter.

Zu guter Letzt sprach TSMC auch noch vom Problemkind, der 7-nm-Fertigung. Diese erhole sich, aber eher langsam. Diese diplomatische Aussage deutet darauf hin, dass es hier nicht so wie geplant verläuft. Das Thema wird also weiter für Unruhe sorgen.