Micron-Quartalszahlen: HBM3e ist für 2024 ausverkauft und für 2025 wird es knapp

Microns HBM-Geschäft läuft super an, die Chips sind nicht nur für das aktuelle Jahr 2024, sondern auch schon fast für das kommende Jahr komplett zugewiesen und Micron damit so gut wie ausgebucht. Aber es gibt auch Schattenseiten, denn die Kosten sind viel höher als bisher vermutet.

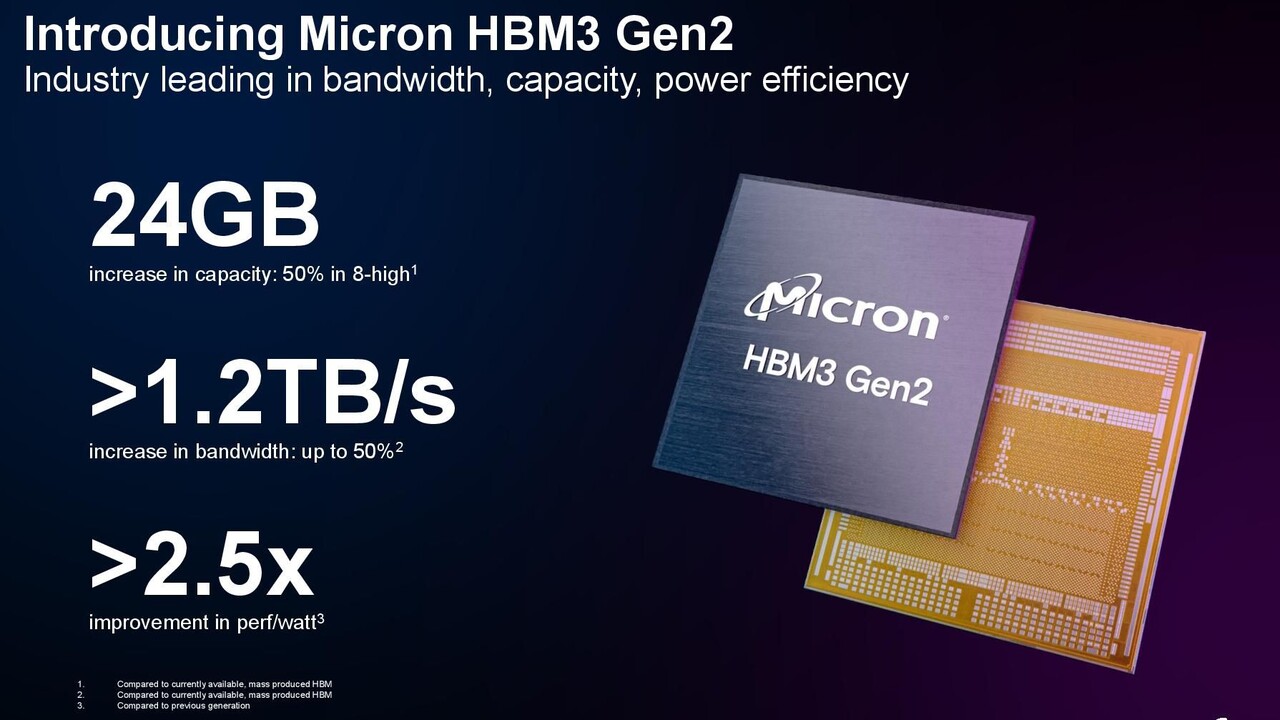

Dass die Nachfrage nach HBM3e, wie ihn auch Nvidia Blackwell als B100, B200 oder GB200 oder H200 nutzt, hoch ist, war nie die Frage, wie hoch sie wirklich ist, dazu hat Micron jetzt eine Aussage getroffen. Nachdem SK Hynix zuletzt bereits stets erklärte quasi ausgebucht zu sein, sieht sich auch Micron in dieser Situation. Demnach ist bei HBM nicht nur für 2024 schon alles weg, auch der Großteil der für das kommende Jahr geplanten Produktion ist schon zugewiesen.

We are on track to generate several hundred million dollars of revenue from HBM in fiscal 2024 and expect HBM revenues to be accretive to our DRAM and overall gross margins starting in the fiscal third quarter. Our HBM is sold out for calendar 2024, and the overwhelming majority of our 2025 supply has already been allocated.

Micron

HBM-Chips „fressen“ Wafer

Interessant waren an Microns Ausführungen im Rahmen der Bekanntgabe der Quartalszahlen in dem Zusammenhang die Kosten und auch Ausbeute von HBM3e. Bekanntlich ist HBM3e in der Fertigung deutlich teurer als beispielsweise DDR5-Speicher. In der Nacht erklärte Micron aber erstmals, dass HBM3e – normiert auf die Kapazität – praktisch die dreifach Menge an Wafern benötigt wie DDR5-Speicher, mit HBM4 könnte es sogar noch weiter nach oben gehen.

Die Jagd nach höherer Leistung und stets weiter gewachsener Komplexität der nun bereits 12-fach gestapelten Chips fordert einen Tribut, der sich auch in der Ausbeute (Yield) widerspiegeln dürfte. Schon im letzten Jahr hatte es Hinweise gegeben, dass HBM3e zu schnell zu hoch gezüchtet wurde, Nvidia senkte daraufhin die Taktraten der Chips für einige ihrer Produkte ab.

Auf lange Sicht wird sich HBM3e für Micron dennoch auszahlen. Zwar kostet HBM in der Fertigung mehr, der Verkaufserlös ist aber eben noch einmal deutlich höher und macht diese Probleme im Quartalsbericht am Ende mehr als wett. Zuletzt hieß es, dass für HBM das Sieben- bis Achtfache gegenüber DRAM gezahlt wird, bei drei- bis vierfach höherem Kostenfaktor – der Gewinn pro GB ist am Ende also trotzdem höher. Dass durch die umfangreiche Waferzuweisung in Richtung HBM am Ende die DRAM-Abteilung leiden könnte, gibt Micron bereits zu. Es könnten Engpässe entstehen.

As discussed previously, the ramp of HBM production will constrain supply growth in non-HBM products. Industrywide, HBM3e consumes approximately three times the wafer supply as D5 to produce a given number of bits in the same technology node. With increased performance and packaging complexity, across the industry, we expect the trade ratio for HBM4 to be even higher than the trade ratio for HBM3E. We anticipate strong HBM demand due to AI, combined with increasing silicon intensity of the HBM roadmap, to contribute to tight supply conditions for DRAM across all end markets.

Micron

Deutlicher Umsatzsprung und zurück in der Gewinnzone

Am Ende geht die Rechnung für Micron dennoch auf und die Börse frohlockt, ein Plus von 18 Prozent macht die Aktie nach Bekanntgabe der Zahlen. Denn im Jahresvergleich ging es beim Umsatz um 58 Prozent nach oben, 5,8 Milliarden US-Dollar stehen nun wieder im Bericht. Als Nettogewinn konnten 476 Millionen US-Dollar verbucht werden, das gab es eine ganze Weile nicht mehr. Vor einem Jahr stand ein Verlust von 2,1 Milliarden US-Dollar in den Büchern. Da zudem im aktuellen Quartal der Umsatz auf 6,4 bis 6,8 Milliarden US-Dollar steigen und auch die Marge kräftig mitziehen soll, kannte die Börse letztlich nur den Blick nach oben.