Intel und die Neuaufstellung: Prozessoren zahlen fortan nicht mehr fürs miserable Foundry-Geschäft

Die Neustrukturierung in Intels Finanzen legte in dieser Woche einige interessante Fakten dar. Die Fertigung verbrennt wie erwartet sehr viel Geld, die CPUs in den einzelnen Sparten hingegen machen mehr Gewinn als zuletzt gedacht. Die Aufspaltung der Foundry in den Finanzen ist eventuell nur der erste Schritt.

Lange Geschichte kurz erklärt: Du kannst nicht drei Fertigungsprozesse verhunzen und nicht irgendwelche Konsequenzen tragen müssen. Und diese treffen in erster Linie beim Geld ein und sind nun bei Intel erstmals schwarz auf weiß sichtbar.

Eine schlechte Foundry verbrennt Geld

Eine Foundry ohne State-of-the-Art-Fertigung und fehlende Auslastung verbrennt viel Geld. Diese Erkenntnis ist nicht neu. Globalfoundries war vor wenigen Jahren in einer ziemlich ähnlichen Situation und musste offenlegen, dass man in nur drei Jahren 5,5 Milliarden US-Dollar verbrannt hat.

Intel hat mit der Aufspaltung der Finanzen diese Erkenntnisse in dieser Woche noch einmal bewiesen. Der Verlust ist hier noch deutlich höher, schließlich ist Intel auch viel größer, hat aber letztlich doch nahezu die gleichen Probleme: Allein 6,96 Milliarden US-Dollar hat man im Jahr 2023 als Verlust gemeldet, nach 5,2 Milliarden US-Dollar Minus in 2022 und 5 Milliarden US-Dollar Minus in 2021.

Eine schnelle Umkehr wird nicht passieren. Intel hat zwar Maßnahmen ergriffen, die Kosten zu senken, aber bei den hohen Verlusten sind die kurzfristigen Entscheidungen nur ein Tropfen auf den heißen Stein. Es wird Jahre dauern, bis es merkbar in eine andere Richtung geht. Und wenn die Fertigungstechnologie, auf die Intel nun alles setzt, nicht das leistet, was sie versprechen, dann wird es nahezu unmöglich sein respektive viel länger dauern.

Intels Altlasten und Fehlentscheidungen klar sichtbar

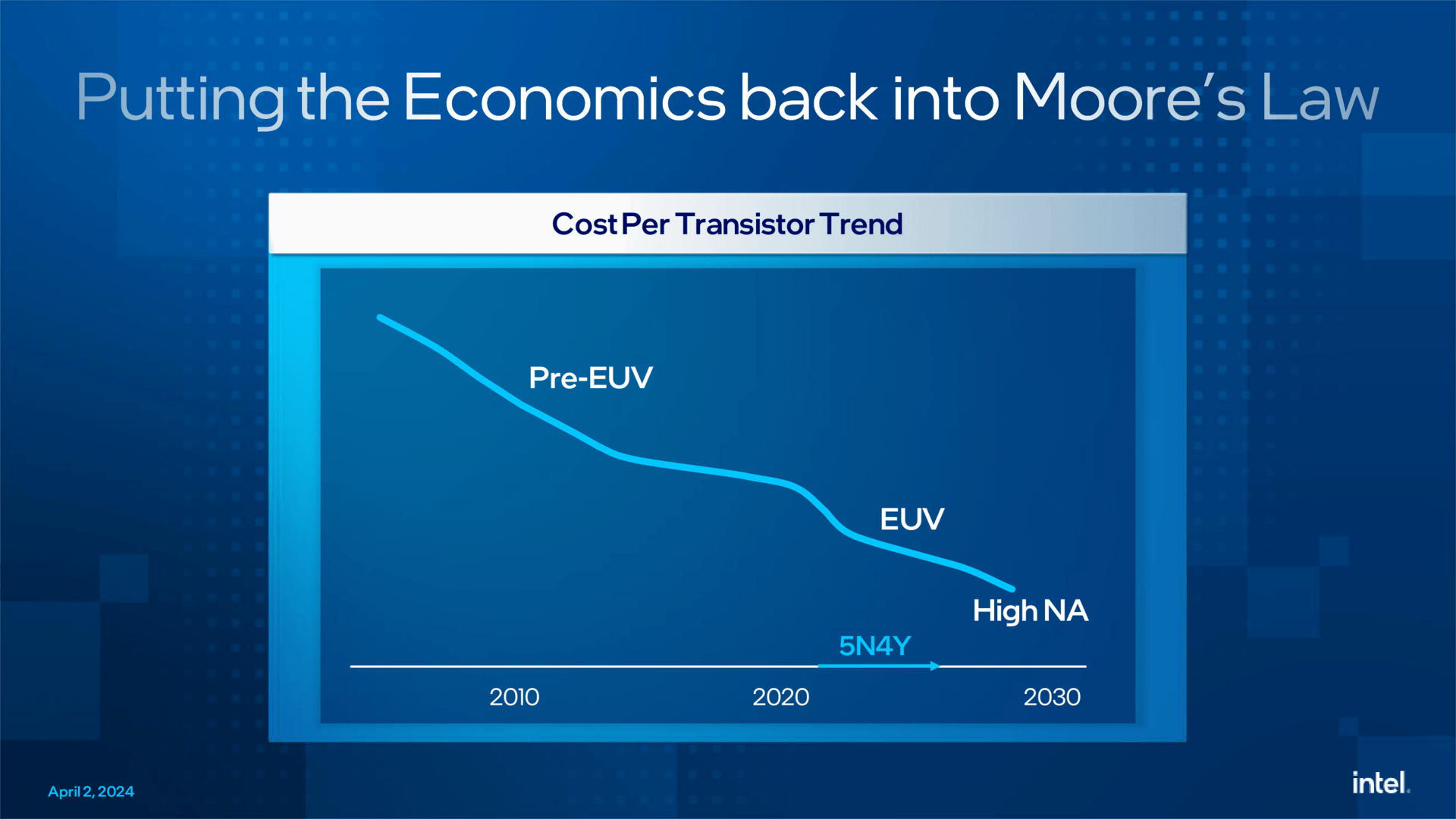

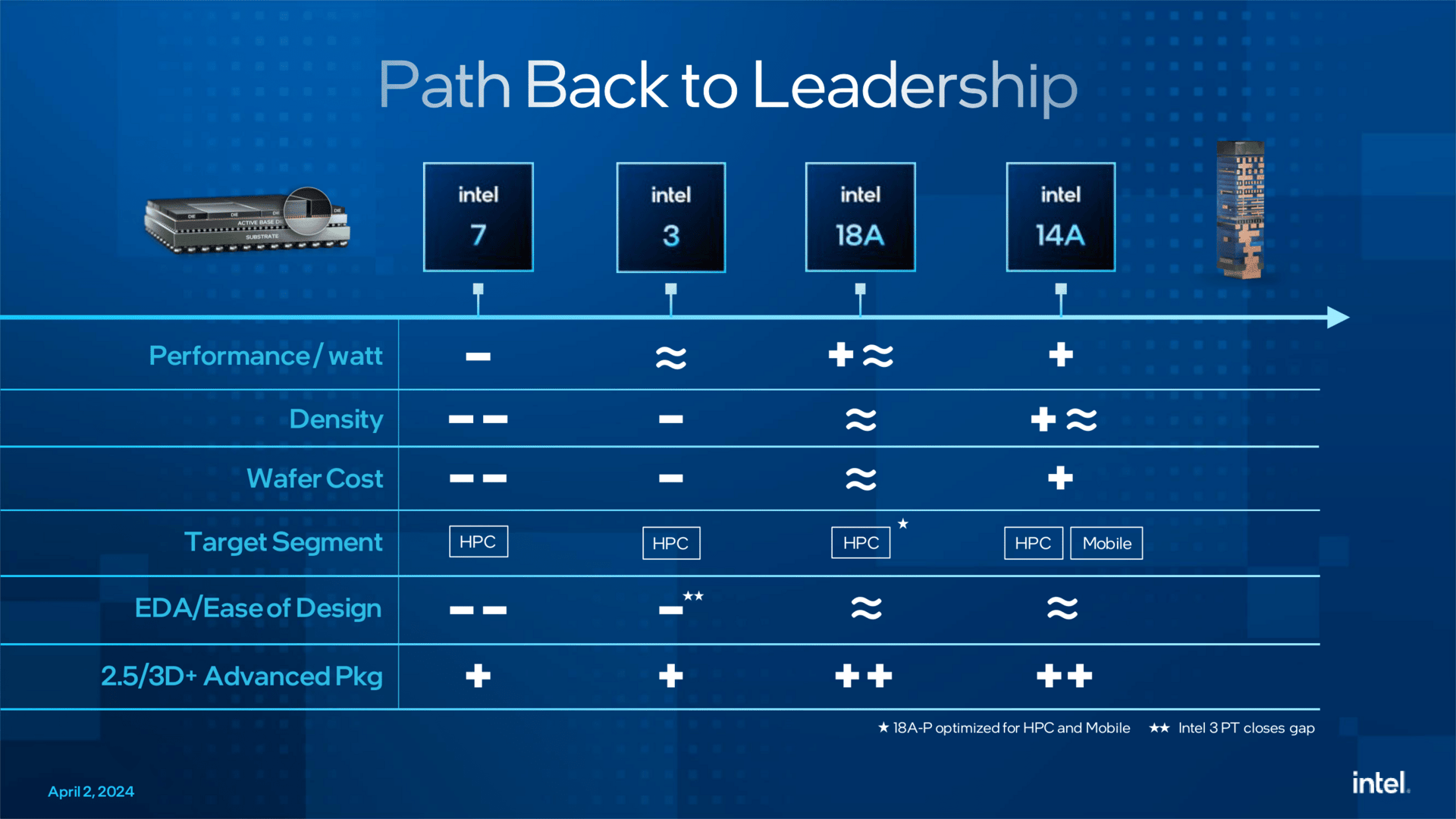

Das Problem für Intel ist aktuell weiterhin, dass sie in der reinen Fertigung weit hinterherlaufen. Erst jetzt laufen die ersten EUV-Chips vom Band, eine Technologie, die Jahre auf dem Buckel hat, Intel sie bekanntlich aber verschlief. Proprietäre Tools in Intels Fabs machten es unmöglich, Kundschaft von außerhalb zu gewinnen, was das Problem noch verschärfte. Selbst Intel 3, was noch nicht einmal auf dem Markt ist, fußt noch auf diesen zum Teil altbackenen und kaum konkurrenzfähigen Lösungen – muss aber so auf den Markt. Für Foundry-Kunden jedoch nicht, da wird es eine angepasste Intel-3PT-Lösung geben.

Diesen Rückstand aufzuholen ist nun das erste Ziel, weshalb der Hersteller alles auf Intel 18A setzt und viele namhafte Partner aus dem EDA-Bereich und dem Umfeld der Chip-Fertigung ins Boot holt. Alle Schritte zielen nun auf diesen Fertigungsprozess, nahezu der gesamte Foundry-Fahrplan geht dahin.

Aber Intel 18A wird noch nicht der „leadership process“ sein, den Intel gern verkauft. Er wird vielleicht ein ähnliches Niveau wie die übermächtige Konkurrenz von TSMC erreichen, aber auch nicht überall. Und wie so oft hat der Herausforderer dann den schwereren Stand, der Platzhirsch kann so nicht verdrängt werden. Wenn es gut läuft, bekommt Intel einige Aufträge, aber TSMC wird kein aktueller Kunde damit den Rücken kehren.

Deshalb muss Intel am Ball bleiben, bei Intel 14A soll dann wirklich erstmals das Komplettpaket besser sein als das, was TSMC bisher in Aussicht gestellt hat. Aber bis es soweit ist, dürfte es 2028 sein – oder später. Dass letztlich erst zum Jahr 2030 ein wirklich klares Bild von der Intel Foundry erwartet wird, ist deshalb kein Datum ohne Grund. Und die bisher eingesammelten 15 Milliarden US-Dollar an Produktbestellungen für Intel Foundry sind nicht viel, auch wenn sie vor ein paar Wochen von Medien noch als Meisterleitung verkauft wurden, ComputerBase sie aber bereits als ziemlich wenig dargestellt hatte.

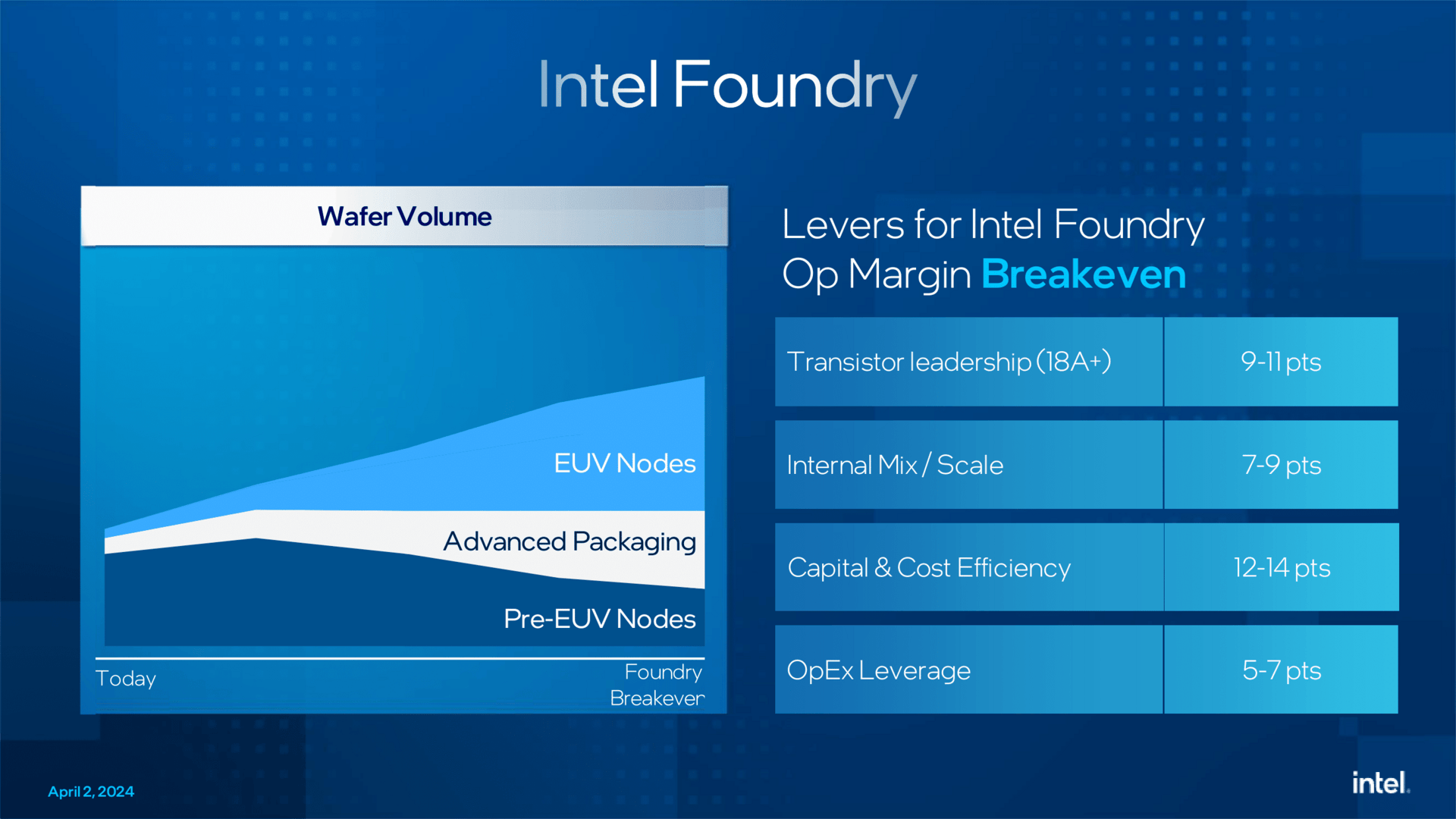

Heute macht Intel Foundry bei 18,9 Milliarden US-Dollar Umsatz einen Verlust von 7 Milliarden US-Dollar – pro Jahr. Bis 2027 soll zumindest der Break-Even-Point erreicht sein, es soll also wirklich Gewinn erzielt werden. Das erscheint aktuell in so weiter Ferne, dass kaum einer daran glauben kann, weshalb auch die Aktie die letzten Tage täglich abgestraft wurden. Und daran zu glauben fällt auch schwer. Helfen soll unter anderem, dass man Aufträge im Wert von 15 Milliarden US-Dollar und mehr, die Intel derzeit an TSMC vergibt, zurückgeholt werden zur Intel Foundry – sofern der eigene Prozess auch konkurrenzfähig ist. Auf dem Papier könnte sich das rechnen, bisher aber nur auf dem Papier.

Ohne Fertigung sind Intels-CPU-Sparten viel profitabler

Intels Fertigung wurde bisher durch die einzelnen Abteilungen, die Chips davon beziehen, getragen. Und das heißt, dass zuletzt auch die ganzen Verluste von ihnen getragen wurden, sie nach der Neuaufstellung der Finanzen nun letztlich deutlich besser dastehen. Unterm Strich arbeiten alle Sparten, die bei Intel Chips verkaufen, nun wieder profitabel und wurden entsprechend so an die Finanzbehörden gemeldet (PDF-Dokument).

Vor allem die Profi-Sparte rund um Xeon-CPUs & Co. profitiert von der Auslagerung der Kosten für die Chips. Denn bisher trug diese Sparte auch sämtliche Entwicklungskosten und beispielsweise die mehr als ein Dutzend Steppings für Sapphire Rapids – das muss nun die Foundry allein schultern. Die Sparte zahlt hingegen nur den Preis eines Wafers/Chip, wie er angemessen ist, er soll sich laut Intel in Zukunft am Weltmarkt orientieren, sofern das möglich ist. Rückwirkend klappt das auch schon ein wenig: Aus einem operativen Minus von zuvor gezeigten über 500 Millionen wird hier für 2023 nun ein Plus von über 1,6 Milliarden US-Dollar.

Auch in der PC-Sparte, die oft die neuesten Entwicklungen der Fertigungsabteilung schultert, ist dies klar sichtbar. Intel Meteor Lake mit dem ersten EUV-Prozess von Intel alias Intel 4 hat zuletzt die Kosten getragen, nun sind diese ausgegliedert. Rückwirkend zeigt die Korrektur in den Finanzen so eine Steigerung um fast 50 Prozent beim operativen Gewinn.

Größter Profiteur an der PC-Sparte ist in naher Zukunft aber erst einmal TSMC. Denn viele Chips bezieht Intels PC-Sparte nun von dieser Foundry. Für die PC-Sparte von Intel rechnet sich das aber auch: Sie macht Gewinn, genau wie TSMC. Der Verlierer ist Intel aber trotzdem, nur an anderer Stelle: bei der Foundry.

Am Ende ist es aber ein Konzern. Noch. Dass so auch immer wieder Gerüchte aufkommen, Intel könnte die Foundry-Sparte letztlich ausgliedern und separat an die Börse bringen, bleibt eine Option. Schließlich hat Intel das zuletzt mit Mobileye bereits vorgelebt und wiederholt es nahezu in gleichem Schema aktuell mit Altera erneut.